- UNI 토큰은 시가 총액 비율에 따라 과대평가될 수 있습니다.

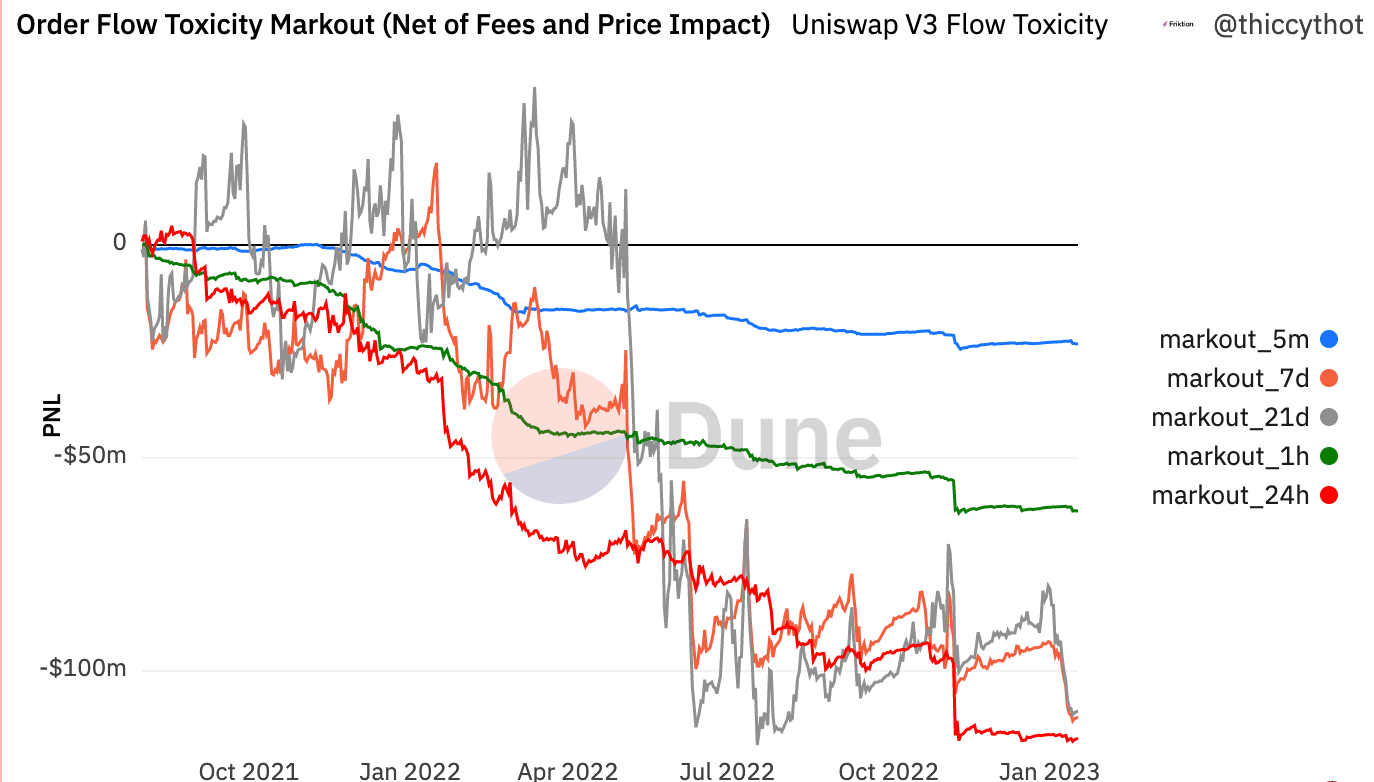

- 주문 흐름 독성과 함께 프로토콜의 봇 활동이 증가했습니다.

바탕으로 토큰 터미널 데이터에서 UNI의 고유 토큰인 것으로 관찰되었습니다. Uniswap, 생성된 연간 수수료에 대해 16.20배의 배수로 거래되고 있었습니다.

Uniswap 사용자는 연간 거래 수수료 측면에서 약 420억 XNUMX천만 달러를 지불했지만 생성된 수수료와 UNI의 전체 시가 총액 간의 불일치는 토큰이 과대평가되었다는 신호일 수 있습니다.

당신의 포트폴리오는 녹색입니까? 확인 유니스왑 이익 계산기

Uniswap에서 발생하는 낮은 수수료는 플랫폼으로서의 성장에 상당한 영향을 미칠 수 있습니다. 수수료는 유동성 공급자가 거래소에 유동성을 제공하는 위험을 감수하고 시장의 안정성을 유지하기 위해 보상하는 데 사용됩니다.

그러나 낮은 수수료로 인해 유동성 공급자는 플랫폼에 유동성을 계속 제공할 동기가 없어 Uniswap에서 사용 가능한 전반적인 유동성이 감소할 수 있습니다.

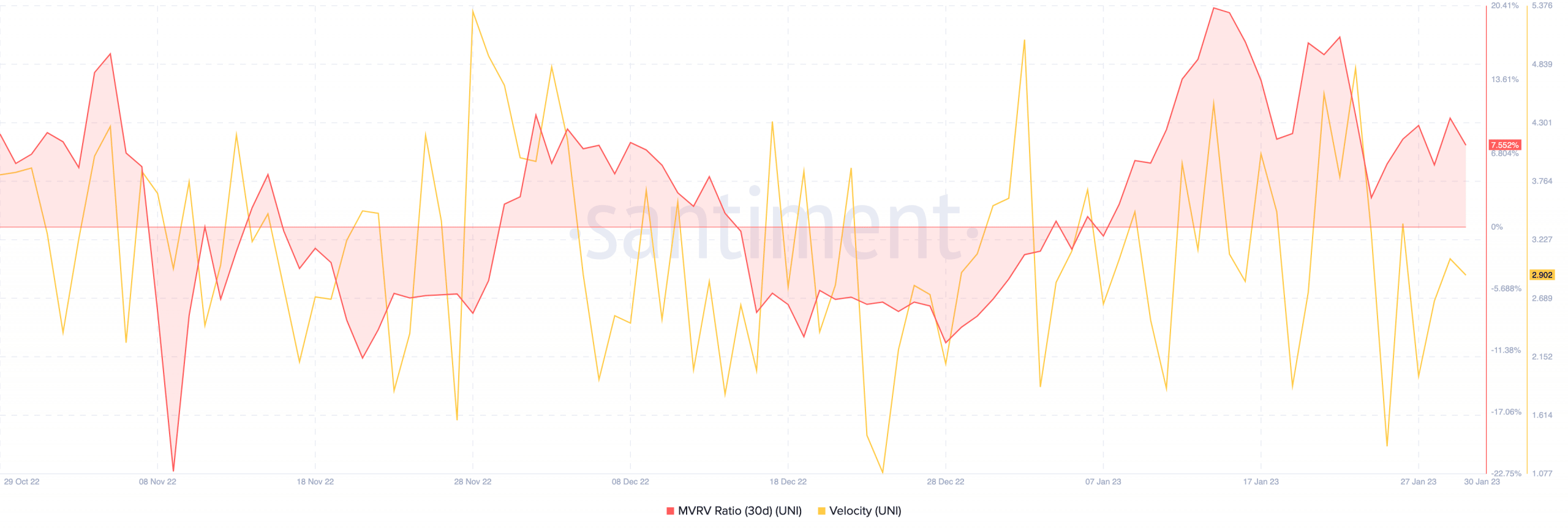

MVRV 비율 증가

UNI가 과대평가되었는지 알 수 있는 또 다른 신호는 증가하는 MVRV(실현 가치에 대한 시장 가치) 비율을 살펴보는 것입니다. 증가하는 MVRV 비율은 대부분의 UNI 보유자가 매도하기로 결정하면 이익을 창출할 것임을 시사했습니다.

이는 보유자가 향후 UNI 보유 자산을 판매하도록 장려할 수 있으며, 이는 잠재적으로 토큰 가치 하락으로 이어질 수 있습니다.

또한 UNI 토큰의 속도는 지난 몇 주 동안 감소하여 UNI가 거래되는 빈도가 감소했음을 나타냅니다.

너무 많은 봇

UNI의 시가 총액과 이로 인해 발생하는 수수료 간의 불일치를 줄이기 위해 Uniswap은 프로토콜을 개선해야 합니다.

한 지역 Uniswap 개선할 수 있는 것은 Uniswap DEX에서 증가하는 봇 거래 수를 줄이는 것입니다. 보도 당시 Uniswap 네트워크의 봇 거래 수는 전체 거래량의 48.2%를 차지했습니다. 음, 이 봇들은 전체 네트워크의 5.2%만을 차지했습니다.

이러한 추세는 봇 트랜잭션이 플랫폼에서 자산 가격의 정확성에 영향을 미칠 수 있으므로 안정성에 영향을 미칠 수 있습니다.

또 다른 관심 영역 Uniswap 가격을 조작하기 위해 플랫폼의 주문장을 악용하는 관행인 주문 흐름 독성이었습니다.

UNI의 가격 예측 읽기 2023-2024

이는 일부 거래자에게 불공평한 이점을 가져다 줄 수 있으며 DEX의 전반적인 사용자 경험에 부정적인 영향을 미칠 수 있습니다. 이 문제를 해결하기 위해 Uniswap은 플랫폼에서 주문 흐름 독성을 모니터링하고 방지하기 위한 조치를 구현할 수 있습니다.

그러나 Uniswap의 배포는 삼투DeFi를 위한 솔루션을 제공하는 블록체인 플랫폼인 는 유익한 협업을 이끌어내고 프로토콜의 상태를 개선할 수 있습니다.

즉, 과대 평가의 징후에도 불구하고 Uniswap은 여전히 파트너십 및 프로토콜 업그레이드를 통해 성장을 개선하고 추진할 수 있는 잠재력을 가지고 있습니다.

출처: https://ambcrypto.com/is-uniswap-uni-really-overvalued-these-metrics-can-help-us-answer/